Что такое страхования сумма, порядок ее расчета, примеры

Что такое страхования сумма

Приветствую, друзья мои! Недавно пришлось плотно заняться проверкой старых кредитных договоров.

Обратил внимание, что многие из них были заключены с условием подписания страхового договора. Интереса ради изучил основные условия и сделал определенные выводы.

Носят они общий характер, но все равно хотелось бы поделиться с вами своими исследованиями. Но начнем по порядку. Для начала расскажу, что такое сумма страхования и исходя из каких параметров она определяется. Подробный анализ ожидает вас в материале ниже.

Что такое страховая сумма, страховая премия и франшиза?

Страховая сумма – денежная сумма, которая установлена федеральным законом и (или) определена договором страхования и исходя из которой устанавливается размер страховой премии (страховых взносов) и размер страховой выплаты при наступлении страхового случая.

Указанная в договоре страхования страховая сумма является:

- денежной оценкой максимального размера обязательства страховщика по страховой выплате;

- одним из существенных условий договора страхования.

При осуществлении страхования имущества страховая сумма не может превышать его действительную стоимость (страховую стоимость) на момент заключения договора страхования. Иными словами, страховая сумма в имущественном страховании зависит от действительной стоимости имущества. Действительную стоимость имущества в страховании называют страховой стоимостью.

В страховую сумму могут быть включены расходы, связанные с транспортировкой груза (транспортные расходы, таможенная пошлина и иные расходы), подтвержденные документально. Эти расходы включаются в страховую сумму в размере фактически понесенных затрат, подтвержденных соответствующими документами, но не более 20 % страховой стоимости груза.

Страховая премия – это плата за страхование, которую страхователь (выгодоприобретатель) обязан уплатить страховщику в порядке и в сроки, которые установлены договором страхования.

Согласно ст. 11 Закона РФ «Об организации страхового дела в РФ» страховая премия (страховые взносы) уплачивается страхователем в валюте РФ. Размер страховой премии определяет страховщик согласно страховым тарифам.

При оформлении договора страхования страховщик не всегда берет на себя риски страхователя в полном объеме. Часть риска страховщик может оставить на ответственности страхователя, предварительно согласовав с ним этот вопрос. Такой прием возможен за счет установления страховщиком франшизы.

Франшиза – это предусмотренное условиями договора страхования освобождение страховщика от возмещения убытков, не превышающих определенный размер.

Франшиза подразделяется на условную и безусловную. Условная франшиза назначается для тех случаев, когда страховщик согласно договору страхования не будет выплачивать компенсацию за убытки, не превышающие франшизу.

Страховая сумма

Страховая сумма (Versicherungssumme) — это денежная сумма, которую обязуется выплатить страховщик при наступлении страхового события в страховании суммы, а в страховании ущерба — это верхняя граница страхового возмещения.

При этом страховщик оплачивает только сумму фактического ущерба, даже в том случае, если страховая сумма превышает ее.

В настоящее время нормативными документами предусматривается возможность корректировки размера страховой суммы в соответствии с ростом страховой стоимости застрахованного имущества. Так, в Общих условиях страхования домашнего имущества содержится оговорка об увеличении страховой суммы на определенный процент в начале каждого последующего года страхования.

Страховая сумма корректируется на процент изменения индекса цен на потребительские товары, за исключением продуктов питания и товаров, обычно не хранящихся в квартире. Изменение индекса цен рассчитывается на основе динамики индекса стоимости жизни всех частных домохозяйств в прошлом календарном году по сравнению с предшествующим календарным годом.

Рассчитанный таким образом процент изменения индекса цен на потребительские товары округляется до целого числа. Корректировка страховой суммы производится на основе индекса цен за сентябрь месяц соответствующего года, опубликованного Федеральным статистическим ведомством Германии.

Предприятия с непостоянным объемом производственных запасов сталкиваются со значительными трудностями, заключая договоры страхования запасов с твердо установленной страховой суммой. При изменении объема запасов она оказывается то заниженной, то завышенной. Эта проблема решается путем проведения специального вида страхования на определенный день.

В качестве страховой суммы в договор включается максимальная стоимость производственных запасов. Страховая премия, которую страхователь должен уплатить вперед за весь страховой год, определяется исходя из половинной страховой суммы.

В течение срока действия договора страхователь обязан регулярно сообщать страховщику о стоимости производственных запасов на строго определенный день каждого месяца. Окончательный размер страховой премии определяется в конце страхового года, исходя из среднеарифметической стоимости запасов, рассчитанной на основе заявленных в течение года фактических показателей.

Страхование на полную стоимость

Страхование на полную стоимость (Vollversicherung) имеет место, когда согласованная в договоре страховая сумма равняется страховой стоимости имущества.

Только при выполнении этого условия у страхователя имеется полноценная страховая защита. Страховая сумма является основой для расчета страховой премии.

Ставка страхового тарифа выражается в виде тысячной доли (промилле) от страховой суммы. Поэтому от величины страховой суммы зависит, в конечном счете, размер страховых взносов, которые должен оплатить страхователь за предоставление страховых услуг.

Страховая сумма = Страховая стоимость

Страхование сверх страховой стоимости

О страховании сверх страховой стоимости (Uherversicherung) говорят в тех случаях, когда страховая сумма превышает страховую стоимость имущества.

Страховая сумма > Страховой стоимости

Каждая из сторон договора вправе требовать немедленного устранения диспропорции путем уменьшения страховой суммы при соответствующем снижении страховых взносов.

При наступлении страхового случая страховое возмещение выплачивается только в пределах страховой стоимости.

Если страхователь умышленно указал завышенную страховую сумму в целях неправомерного обобщения, то договор страхования признается ничтожным. Бремя доказывания наличия у страхователя умысла лежит на страховщике. Последний вправе требовать от страхователя уплаты страховых взносов до конца того периода страхования, в котором он узнал о недобросовестных намерениях страхователя.

Неполное страхование

Под неполным страхованием (Unterversicherung) понимается положение, при котором на момент наступления страхового случая страховая сумма оказывается ниже страховой стоимости имущества.

Неполное страхование возникает, как правило, в следующих случаях:

- если страховая сумма с самого начала была занижена и не соответствовала страховой стоимости;

- если в течение действия договора страхования произошло увеличение страховой стоимости имущества за счет приобретения новых предметов;

- если произошло увеличение страховой стоимости в результате роста цен.

При неполном страховании страхователь недоплачивает страховые взносы страховщику, так как последние были рассчитаны, исходя из заниженной страховой суммы. Поэтому при наступлении страхового случая страховщик обязан возместить страхователю лишь часть понесенных последним убытков пропорционально соотношению страховой суммы и страховой стоимости.

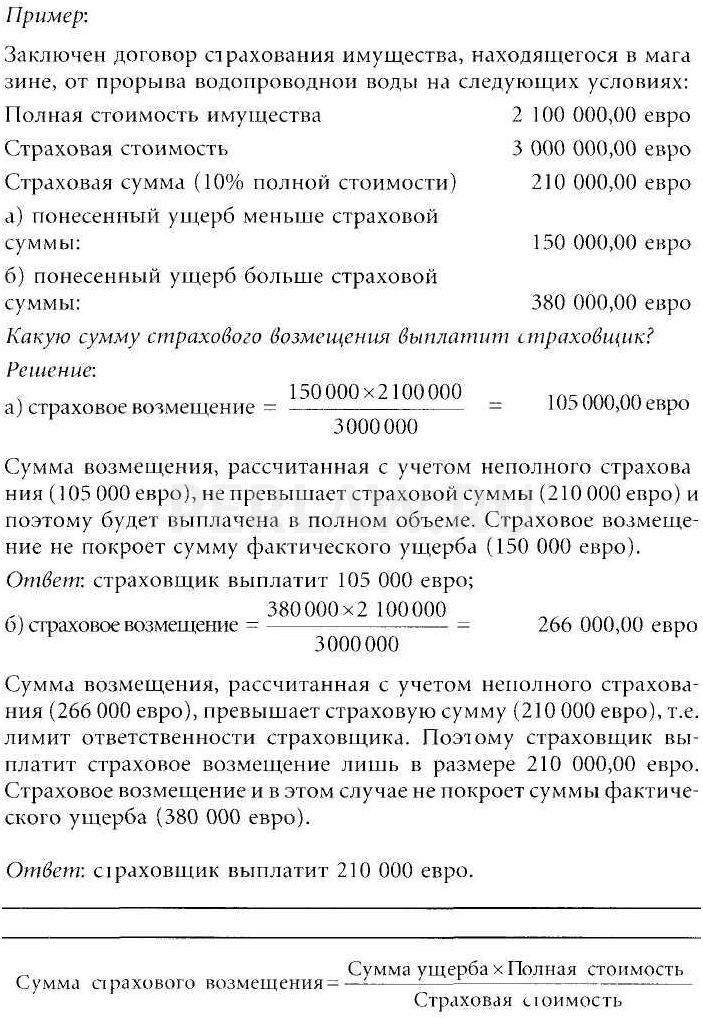

В случае гибели застрахованного имущества страховщик выплачивает возмещение только в размере страховой суммы, при частичной утрате — в части понесенного ущерба пропорционально соотношению страховой суммы и страховой стоимости. Для расчетов используется следующая формула:

Страхование по первому риску

Страхование по первому риску (Erstrisikoversicherung) имеет место, когда страховщик в противоположность требованию диспозитивной нормы Закона о ДС о сокращении суммы страхового возмещения в случае неполного страхования на момент наступления страхового случая выплачивает возмещение в пределах страховой суммы в силу достигнутого по этому поводу соглашения сторон.

Оговорка об отказе от учета недострахования включается в договор по заявлению страхователя. В стандартной форме заявления о заключении договора страхования ясно указывается на предоставление страхователю такой возможности.

Таким образом, в этом виде страхования устанавливается верхняя граница страхового возмещения, которой является согласованная страховая сумма, или «первый риск». Страховщик покрывает первый риск в пределах страховой суммы без учета недострахования. Этим ответственность страховщика исчерпывается.

«Второй риск» в страховании по первому риску — это сумма ущерба, превышающая лимит ответственности страховщика. Он покрывается самим страхователем или страхователь имеет возможность полностью или частично его застраховать.

Страховщик, застраховавший «второй риск», несет ответственность лишь в части превышения суммы ущерба над страховой суммой по договору страхования по первому риску.

Страхование по первому риску используется в тех случаях, когда определение стоимости застрахованного предмета представляет собой большие трудности.

Так, этот вид страхования широко распространен в страховании ответственности, страховании расходов (например, расходов по тушению пожара в страховании от огня).

По договору страхования на часть стоимости

(Bruchteilversicherung) объект страхования страхуется не на полную страховую стоимость, а только на ее часть. К такому виду страхования прибегают в тех случаях, когда невелика вероятность нанесения ущерба всей совокупности застрахованных предметов.

Договоры страхования на неполную стоимость заключаются в страховании предприятий от краж со взломом, прорыва водопроводной воды, бурь. При этом страхователь имеет возможность застраховать оборудование своего предприятия и товары лишь на часть, например, только на 25 % полной стоимости.

В заявлении о заключении договора страхования и в страховом свидетельстве указываются как полная стоимость застрахованных предметов, так и страховая сумма (часть полной стоимости, на которую осуществляется страхование). Согласованная страховая сумма является лимитом ответственности страховщика при наступлении страхового случая.

Страховая премия по таким договорам рассчитывается исходя из полной стоимости застрахованного имущества. При уплате страховой премии страхователю предоставляются специальные скидки по определенной шкале в зависимости от того, на какую часть полной стоимости застраховано имущество.

Так, при страховании на:

- 25 % полной стоимости имущества — предоставляется скидка в размере 10 %

- 20 % полной стоимости имущества — скидка в размере 12 %

- 15 % полной стоимости имущества — скидка в размере 15 %

- 10 % полной стоимости имущества — скидка в размере 17 %

- 5 % полной стоимости имущества — скидка в размере 20 %.

Пример: Заключен договор страхования склада восточных ковров от кражи со взломом. Полная стоимость ковров — 2 200 000,00 евро. Ставка страхового тарифа — 0,48 %. Страховая сумма по договору — 440 000,00 евро, т.е. договор заключен на 20 % полной стоимости товаров. Требуется рассчитать размер страховой премии.

Страховая премия в страховании на часть стоимости рассчитывается на основе полной стоимости имущества. С суммы тарифной премии предоставляется специальная скидка за страхование на часть стоимости. Прочие надбавки и скидки со страхового тарифа учитываются на практике, как правило, до вычета специальной скидки.

Если на момент наступления страхового случая полная стоимость имущества равняется страховой стоимости, то страховщик выплачивает возмещение в полном размере в пределах согласованной страховой суммы.

Если же полная стоимость имущества ниже страховой стоимости, то возмещение производится только в части причиненного ущерба пропорционально соотношению полной и страховой стоимости. Таким образом, этот вид страхования объединяет в себе черты страхования на полную стоимость и страхования по первому риску.

Страховое возмещение выплачивается только в пределах согласованной страховой суммы.

Что такое страховая сумма, и как она влияет на выплаты по угону и тоталю?

Страхование автомобиля по каско несколько сложнее, чем может показаться на первый взгляд.

Разобраться со всем этим сразу непросто. Но можно вникать в детали и нюансы по частям.

Для этого мы публикуем серию статей про каско. Как приобрести полис, как расшифровать расчет страховки, куда звонить, когда автомобиль попадает в ДТП. И много чего еще интересного.

Не так давно мы рассказывали, как страховые компании осматривают машины перед страхованием. Зачем это нужно, на что стоит обратить внимание. И что делать, если эксперт страховой компании нашел на вашей машине повреждения и дефекты.

Теперь поговорим о страховой сумме.

Что такое страховая сумма в договоре каско?

В договоре страхования есть перечень рисков, от которых застрахован автомобиль. По каждому риску устанавливается страховая сумма.

Страховая сумма — это денежная сумма, в пределах которой компания обязуется выплачивать возмещение при наступлении убытков.

Например, по автомобилю Toyota Camry 2012 года выпуска в полисе указали, что страховая сумма по риску «Ущерб» равна 1 100 000 рублей.

Это означает, что если машина попадет в аварию, то страховая компания отремонтирует или выплатит деньгами в пределах этой суммы.

Как определятся страховая сумма?

На размер страховой суммы влияет стоимость автомобиля. Если быть точным, действительная стоимость автомобиля на момент оформления договора.

Сначала оценивается автомобиль, а затем определяется страховая сумма. По умолчанию страховую сумму ставят равной стоимости машины. Кстати, это называется полное страхование.

Как сотрудники страховой компании оценивают стоимость автомобиля?

Для определения стоимости автомобиля сотрудники страховой компании используют справочники. Электронные и бумажные.

По марке/ модели автомобиля, году выпуска, двигателю и коробке передач справочник определяет диапазон стоимости «от и до». В зависимости от требований компании список параметров автомобиля, влияющих на стоимость, может различаться.

В любом случае у автовладельца не спросят больше того, что указано в ПТС или свидетельстве о регистрации. Иногда страховщики для оценки машины не гнушаются заглянуть и на auto.ru или avito.

Сотрудник страховой компании согласовывает с клиентом стоимость из справочника и заносит её в полис.

Может ли страховщик изменить страховую сумму в течение действия договора?

Во многих компаниях после оформления полис каско проходит внутреннюю проверку — акцепт.

Одним из главных пунктов акцепта является сверка страховой суммы с реальными рыночными ценами на автомобиль. И если здесь выяснится расхождение, например, сумма по автомобилю завышена, то полис отправляют на исправление.

В этом случае с клиентом компании связывается сотрудник, который ранее оформлял полис, и предлагает исправить полис. Соглашаться или нет, решает уже сам клиент.

В одностороннем порядке страховая компания не может изменить условия договора, в том числе и страховую сумму. Для этого всегда требуется согласие обеих сторон.

Как работает страховая сумма при крупных убытках?

Если с машиной что-то случается, то страховщик возмещает владельцу ущерб в пределах страховой суммы. Отправляет на сервис или выплачивает деньгами. Особняком стоят крупные катастрофические убытки. Это угон и конструктивная гибель автомобиля.

В этих случаях предусмотрен отдельный порядок урегулирования — компания выплачивает страховую сумму полностью.

При урегулировании по конструктивной гибели или как его еще называют «тоталь» есть дополнительные нюансы по годным остаткам. То есть, если у клиента с парковки торгового центра угнали машину или её ночью подожгли хулиганы и она полностью сгорела, то он вправе рассчитывать на получение всей страховой суммы, указанной в полисе каско.

Как страховая компания режет выплату, меняя страховую сумму?

Для наглядной иллюстрации того, как страховщик может уменьшить выплату по крупному убытку и не заплатить страховую сумму по договору в полном объеме, расскажем историю.

Владелец Toyota Camry 2013 года выпуска с двигателем 2.5 литра и на «автомате» застраховался по каско на 1 095 000 рублей.

Такую цифру выдал справочник компании, и владелец Тойоты согласился. Через несколько месяцев автомобиль угоняют. И владелец заявляет убыток.

В ходе изучения обстоятельств угона эксперты отдела урегулирования заказали оценку стоимости автомобиля. У них закралось подозрение, что такая машина столько не стоит.

Независимый эксперт подготовил заключение. В котором указал, что аналогичная Камри на рынке в среднем стоит 900 000 рублей. В итоге в страховом акте на выплату утверждают 900 000 рублей, а не 1 095 000 рублей И тот недополучает почти 200 000 рублей. Хотя со своей стороны выполнил все обязательства и нигде не обманул.

В похожей ситуации часто оказываются клиенты страховых компаний, столкнувшиеся с угоном своего автомобиля или его конструктивной гибелью. Практика дополнительной оценки среднерыночной стоимости при урегулировании — стандартный способ уменьшить расходы страховщика.

Как поступить клиенту в такой ситуации? Согласиться или побороться?

Можно ли оспорить заниженную выплату?

Чтобы понять, можно ли оспорить выплату по угону или тоталю, заниженную на основании заключения о среднерыночной стоимости, мы задали вопрос юристам компании «Правовой эксперт».

Вот что они ответили. В настоящей ситуации действия Страховщика неправомерны и противоречат гражданскому законодательству.

В соответствии с пунктом 1 статьи 421 ГК РФ граждане и юридические лица свободны в заключении договора. В пункте 4 указанной статьи условия договора определяются по усмотрению сторон, кроме случаев, когда содержание соответствующего условия предписано законом или иными правовыми актами.

Стороны договора страхования согласовали его условия. Изменить условия договора можно в предусмотренных законом случаях или по соглашению сторон.

В рассматриваемом случае, Страховщик в одностороннем порядке изменил условия договора страхования.

В силу статьи 948 ГК РФ страховая стоимость имущества не может быть оспорена, если при заключении договора добровольного страхования между сторонами было достигнуто соглашение о ее размере.

Страховщик имеет право оспорить страховую стоимость застрахованного имущества только в том случае, когда был умышленно введен в заблуждение.

Пунктом 5 статьи 10 Закона РФ “Об организации страхового дела в Российской Федерации” предусмотрено, что в случае утраты, гибели застрахованного имущества страхователь, выгодоприобретатель вправе отказаться от своих прав на него в пользу страховщика в целях получения от него страховой выплаты (страхового возмещения) в размере полной страховой суммы.

Вывод: страховая компания не может изменить стоимость автомобиля и скорректировать сумму выплаты. А если она всё же так поступила, то её действия допустимо оспорить в судебном порядке.

При оформлении полиса каско стоимость автомобиля определяется по соглашению сторон: автовладельца и представителя страховой компании.

На основании стоимости автомобиля в полисе прописываются страховые суммы по рискам «Ущерб» и «Хищение». В пределах этих сумм страховщик обязуется выплатить возмещение при наступлении убытков.

При угоне или конструктивной гибели автомобиля (тоталь) выплачивается вся страховая сумма в полном размере.

Если страховая компания уменьшила выплату по угону или тоталю на основании оценки среднерыночной стоимости автомобиля, то её решение можно оспорить в суде.

Sum insured; Sum assured; Insured amount

Страховая сумма (Sum insured; Sum assured; Insured amount) — определенная договором страхования или установленная законом денежная сумма, на которую застрахованы материальные ценности (в имущественном страховании), жизнь, здоровье, трудоспособность (в личном страховании).

Страховая сумма — денежная сумма, в пределах которой страховщик обязан провести выплату при наступлении страхового случая. Страховая сумма не должна превышать страховой стоимости объекта страхования.

Страховая сумма — в личном страховании — конкретный размер денежных средств, выплачиваемых при наступлении страхового случая.

Страховые суммы и страховые выплаты

Под страховой суммой понимается денежная сумма, которая установлена федеральным законом и (или) определена договором страхования и исходя из которой устанавливаются размер страховой премии (страховых взносов) и размер страховой выплаты при наступлении страхового случая (ст. 10 Закона РФ «Об организации страхового дела РФ»).

Иными словами, страховая сумма в страховании – это размер ответственности страховщика перед страхователем.

В зависимости от вида страхования в законодательстве установлены различные правила определения страховой суммы. Так, ст. 947 ГК РФ закрепляет, что при страховании имущества или предпринимательского риска, если договором страхования не предусмотрено иное, страховая сумма не должна превышать их действительную стоимость (страховую стоимость). Такой стоимостью считается:

- для имущества – его действительная стоимость в месте его нахождения в день заключения договора страхования (страховщик имеет право произвести осмотр и оценку страхуемого имущества для установления такой стоимости);

- для предпринимательского риска – убытки от предпринимательской деятельности, которые страхователь, как можно ожидать, понес бы при наступлении страхового случая.

В договорах личного страхования и договорах страхования гражданской ответственности страховая сумма определяется сторонами по их усмотрению.

При накопительном личном страховании (например, на случай достижения ребенком совершеннолетия) страховая сумма назначается и рассчитывается по воле страхователя, страхователь сам определяет сумму, какую он желает получить при наступлении в его жизни предусмотренного договором события (страхового случая).

Для определенных видов страхования размер страховой суммы закреплен в нормативно-правовых актах. Так, п. 4 Указа Президента РФ от 7 июля 1992 г. № 750 «О государственном обязательном страховании пассажиров» устанавливает страховую сумму по обязательному личному страхованию пассажиров (туристов, экскурсантов) в размере 120 установленных законом на дату приобретения проездного документа минимальных размеров оплаты труда.

Пассажиру (туристу, экскурсанту) при получении травмы в результате несчастного случая на транспорте должна быть выплачена часть страховой суммы, соответствующая степени тяжести травмы. В случае смерти застрахованного лица страховая сумма выплачивается его наследникам полностью.

Страховая сумма по обязательному личному страхованию пассажиров (туристов, экскурсантов) при наступлении страхового случая выплачивается независимо от выплаты застрахованным лицам или их наследникам денежных сумм в связи с тем же событием по иным основаниям, предусмотренным законодательством РФ.

Части 2 и 3 ст. 133 Воздушного Кодекса РФ от 19 марта 1997 г. № 60-ФЗ (ВК РФ) определяют, что страховая сумма на каждого пассажира воздушного судна, предусмотренная договором страхования жизни и здоровья пассажира, устанавливается в размере не менее чем 1000 минимальных размеров оплаты труда, установленных федеральным законом на день продажи билета.

Страховая сумма, предусмотренная договором страхования багажа, устанавливается в размере не менее чем два минимальных размера оплаты труда, установленных федеральным законом, за 1 кг веса багажа, а страховая сумма, предусмотренная договором страхования вещей, находящихся при пассажире, устанавливается в размере не менее чем 10 минимальных размеров оплаты труда, установленных федеральным законом.

Статья 18 Основ законодательства РФ о нотариате от 11 февраля 1993 г. № 4462–1 предусматривает, что нотариус, занимающийся частной практикой, обязан заключить договор страхования своей деятельности. Страховая сумма в данном случае не может быть менее 100-кратного установленного законом размера минимальной месячной оплаты труда.

Часть 4 ст. 31 ФЗ от 16 июля 1998 г. № 102-ФЗ «Об ипотеке (залоге недвижимости)» указывает, что страховая сумма по договору страхования ответственности заемщика не должна превышать 20 % стоимости заложенного имущества.

Наиболее подробно законодатель урегулировал порядок определения размера страховой суммы при страховании жизни и здоровья военнослужащих, граждан, призванных на военные сборы, лиц рядового и начальствующего состава органов внутренних дел РФ, Государственной противопожарной службы, органов по контролю за оборотом наркотических средств и психотропных веществ, сотрудников учреждений и органов уголовно-исполнительной системы (ст. 5 ФЗ от 28 марта 1998 г. № 52-ФЗ «Об обязательном государственном страховании жизни и здоровья военнослужащих, граждан, призванных на военные сборы, лиц рядового и начальствующего состава органов внутренних дел Российской Федерации, Государственной противопожарной службы, органов по контролю за оборотом наркотических средств и психотропных веществ, сотрудников учреждений и органов уголовно-исполнительной системы и сотрудников федеральных органов налоговой полиции»).

Согласно данному закону размеры страховых сумм военнослужащим и приравненным к ним в обязательном государственном страховании лицам, а в случае их гибели (смерти) выгодоприобретателям определяются исходя из окладов месячного денежного содержания этих лиц, включающих в себя месячные оклады по занимаемой должности и месячные оклады по воинскому (специальному) званию.

Страховые суммы выплачиваются при наступлении страховых случаев в следующих размерах:

- в случае гибели (смерти) застрахованного лица в период прохождения военной службы, службы, военных сборов либо до истечения 1 года после увольнения с военной службы, со службы, после окончания военных сборов вследствие увечья (ранения, травмы, контузии) или заболевания, полученных в период прохождения военной службы, службы, военных сборов, – 25 окладов каждому выгодоприобретателю;

- в случае установления застрахованному лицу инвалидности в период прохождения военной службы, службы, военных сборов либо до истечения 1 года после увольнения с военной службы, со службы, после окончания военных сборов вследствие увечья (ранения, травмы, контузии) или заболевания, полученных в период прохождения военной службы, службы, военных сборов:

- инвалиду I группы – 75 окладов;

- инвалиду II группы – 50 окладов;

- инвалиду III группы – 25 окладов.

А в статье 7 ФЗ от 25 апреля 2002 г. № 40-ФЗ «Об обязательном страховании гражданской ответственности владельцев транспортных средств» законодатель еще детальнее подошел к данному вопросу, закрепив, что страховая сумма, в пределах которой страховщик обязуется при наступлении каждого страхового случая (независимо от их числа в течение срока действия договора обязательного страхования) возместить потерпевшим причиненный вред, составляет 400 тыс. руб., а именно:

- в части возмещения вреда, причиненного жизни или здоровью нескольких потерпевших, – 240 тыс. руб. и не более 160 тыс. руб. при причинении вреда жизни или здоровью одного потерпевшего;

- в части возмещения вреда, причиненного имуществу нескольких потерпевших, – 160 тыс. руб. и не более 120 тыс. руб. при причинении вреда имуществу одного потерпевшего.

Понятие «действительная стоимость имущества» достаточно полно раскрывается в Законе РФ от 29 июля 1998 г. № 135-ФЗ «Об оценочной деятельности в Российской Федерации».

Статья 7 указанного закона устанавливает, что в случае, если в нормативном правовом акте, содержащем требование обязательного проведения оценки какого-либо объекта оценки, либо в договоре об оценке объекта оценки не определен конкретный вид стоимости объекта оценки, установлению подлежит рыночная стоимость данного объекта.

Указанное правило подлежит применению и в случае использования в нормативном правовом акте терминов «действительная стоимость», «разумная стоимость», «эквивалентная стоимость», «реальная стоимость» и др.

Часть 1 ст. 949 ГК РФ закрепляет, что, если в договоре страхования имущества или предпринимательского риска страховая сумма установлена ниже страховой стоимости, страховщик при наступлении страхового случая обязан возместить страхователю (выгодоприобретателю) часть понесенных последним убытков пропорционально отношению страховой суммы к страховой стоимости.

Таким образом, несоблюдение в договоре неполного имущественного страхования принципа пропорционального возмещения убытков допускается лишь в сторону увеличения размера страхового возмещения в пределах страховой стоимости.

Страховая сумма является обязательным условием договора страхования, следовательно, она должна быть прямо указана в договоре, и ей как правовой категории присущи некоторые особенности:

- страховая сумма выступает в качестве предела ответственности страховщика по выплате суммы страхового возмещения;

- указанный предел устанавливается сторонами договора страхования при его заключении;

- критерием определения предела страховой суммы является оценка страхового риска, предусмотренная страховым и гражданским законодательством, а также стоимость конкретного страхового интереса.

Выплаты

Часть 3 ст. 10 Закона РФ «Об организации страхового дела» устанавливает, что страховая выплата – это денежная сумма, установленная федеральным законом и (или) договором страхования и выплачиваемая страховщиком страхователю, застрахованному лицу, выгодоприобретателю при наступлении страхового случая.

Возникновение обязанности осуществить страховую выплату связано со следующими условиями:

- страховой случай произошел после вступления договора страхования в силу. Договор страхования, если в нем не предусмотрено иное, вступает в силу в момент уплаты страховой премии или первого ее взноса (ст. 957 ГК РФ);

- наступивший страховой случай должен быть признан таковым. Страховым случаем является совершившееся событие, предусмотренное договором страхования или законом, с наступлением которого возникает обязанность страховщика произвести страховую выплату страхователю, застрахованному лицу, выгодоприобретателю или иным третьим лицам (ст.9 Закона РФ «Об организации страхового дела в РФ»). Определение страхового случая является существенным условием договора страхования (ст. 942 ГК РФ);

- наличие причинно-следственной связи между наступившим страховым случаем и понесенными убытками;

- документы, представленные для получения страховой выплаты, оформлены соответствующим образом. Страхователь после того, как ему стало известно о наступлении страхового случая, обязан незамедлительно уведомить о его наступлении страховщика или его представителя. Если договором предусмотрен срок и (или) способ уведомления, то оно должно быть сделано в установленный срок и указанным в договоре способом (ст. 961 ГК РФ). К заявлению прикладываются документы, подтверждающие: факт наступления события, повлекшего за собой повреждение или утрату имущества страхователя, смерть или потерю здоровья страхователя, дополнительные расходы страхователя; размер причиненного ущерба и иные необходимые документы;

- расчет страховой выплаты производится в соответствии с размером ущерба.

Для различных видов страхования законом предусмотрены соответствующие размеры страховых выплат, субъекты, имеющие право на их получение, а также особенности, присущие отдельным видам страхования. Это можно проследить на следующих примерах.

Статья 7 Федерального закона от 24 июля 1998 г. № 125-ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний» к субъектам, имеющим право на получение страховых выплат по данному виду страхования, относит:

- нетрудоспособных лиц, состоявших на иждивении умершего (застрахованного лица) или имевших ко дню его смерти право на получение от него содержания;

- детей умершего (застрахованного лица), родившихся после его смерти;

- одного из родителей, супруга (супруги) либо других членов семьи независимо от их трудоспособности, которые не работают и заняты уходом за состоявшими на иждивении умершего (застрахованного лица) его детьми, внуками, братьями и сестрами, не достигшими возраста 14 лет либо хотя и достигшими указанного возраста, но по заключению учреждения государственной службы медико-социальной экспертизы или лечебно-профилактических учреждений государственной системы здравоохранения признанными нуждающимися по состоянию здоровья в постороннем уходе;

- лиц, состоявших на иждивении умершего (застрахованного лица), ставших нетрудоспособными в течение пяти лет со дня его смерти.

Установлены сроки, в течение которых указанные лица имеют право на получение страховых выплат:

- несовершеннолетние – до достижения ими возраста 18 лет;

- учащиеся старше 18 лет – до окончания учебы в учебных учреждениях по очной форме обучения, но не более чем до 23 лет;

- женщины, достигшие возраста 55 лет, и мужчины, достигшие возраста 60 лет, – пожизненно;

- инвалиды – на срок инвалидности;

- один из родителей, супруг (супруга) либо другой член семьи, неработающий и занятый уходом за находившимися на иждивении умершего его детьми, внуками, братьями и сестрами, – до достижения ими возраста 14 лет либо изменения состояния здоровья.

Право на получение страховых выплат может быть предоставлено также по решению суда нетрудоспособным лицам, которые при жизни застрахованного имели заработок, но часть заработка застрахованного являлась их постоянным и основным источником средств к существованию.

Указанный закон различает единовременные и ежемесячные страховые выплаты застрахованному либо лицам, имеющим право на получение такой выплаты в случае его смерти.

Данные выплаты назначаются и выплачиваются:

- застрахованному – если по заключению учреждения медико-социальной экспертизы результатом наступления страхового случая стала утрата им профессиональной трудоспособности;

- лицам, имеющим право на их получение, – если результатом наступления страхового случая стала смерть застрахованного.

Единовременные страховые выплаты выплачиваются застрахованным лицам не позднее 1 месяца со дня их назначения, а в случае смерти застрахованного – лицам, имеющим право на их получение, в двухдневный срок со дня представления страховщику всех необходимых документов.

Размер единовременной страховой выплаты определяется в соответствии со степенью утраты профессиональной трудоспособности застрахованного лица исходя из максимальной суммы 46 900 руб.

А в случае смерти застрахованного лица единовременная страховая выплата устанавливается в размере 46 900 руб. (ст. 4 ФЗ от 22 декабря 2005 г. № 180-ФЗ «Об отдельных вопросах исчисления и выплаты пособий по временной нетрудоспособности, по беременности и родам и размерах страхового обеспечения по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваниях в 2006 году»).

Ежемесячные страховые выплаты производятся застрахованному в течение всего периода стойкой утраты им профессиональной трудоспособности, а в случае смерти застрахованного—лицам, имеющим право на их получение, в вышеуказанные периоды.

Размер ежемесячной страховой выплаты определяется как доля среднего месячного заработка застрахованного (он исчисляется путем деления общей суммы его заработка за 12 месяцев, предшествовавших месяцу, в котором с ним произошел несчастный случай на производстве, установлен диагноз профессионального заболевания или утрата (снижение) его профессиональной трудоспособности, на 12), исчисленная в соответствии со степенью утраты им профессиональной трудоспособности.

Причем учитываются все виды оплаты его труда как по месту основной работы, так и по совместительству, на которые начисляются страховые взносы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний.

Суммы вознаграждений по гражданско-правовым договорам и суммы авторских гонораров учитываются, если с них предусматривалась уплата страховых взносов страховщику. За период временной нетрудоспособности или отпуска по беременности и родам учитываются соответствующие пособия.

Ежемесячные страховые выплаты застрахованному, не достигшему на момент назначения обеспечения по страхованию возраста 18 лет, исчисляются из его среднего заработка, но не менее установленной в соответствии с законом величины прожиточного минимума трудоспособного населения в целом по РФ (ч. 4 ст. 12 ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний»).

Исчисленная и назначенная ежемесячная страховая выплата перерасчету не подлежит, кроме случаев изменения степени утраты профессиональной трудоспособности, изменения круга лиц, имеющих право на получение страховых выплат в случае смерти застрахованного, а также случаев индексации ежемесячной страховой выплаты.

Но в связи с повышением стоимости жизни суммы заработка, из которого исчисляется ежемесячная страховая выплата, могут быть увеличены.

В местностях, где установлены районные коэффициенты, процентные надбавки к заработной плате при исчислении размера как единовременной, так и ежемесячной страховой выплаты должны учитываться эти коэффициенты и надбавки.

При исчислении страховых выплат не влияют на их размер все пенсии, пособия и иные подобные выплаты, назначенные застрахованному как до, так и после наступления страхового случая.

Статья 13 ФЗ «Об обязательном страховании гражданской ответственности владельцев транспортных средств» устанавливает порядок предъявления заявления, содержащего требование о страховой выплате. Так, потерпевший вправе предъявить непосредственно страховщику требование о возмещении вреда, причиненного его жизни, здоровью или имуществу, в пределах страховой суммы.

Заявление потерпевшего, содержащее требование о страховой выплате, с приложенными к нему документами о наступлении страхового случая и размере подлежащего возмещению вреда направляется страховщику по местонахождению страховщика или его представителя, уполномоченного страховщиком на рассмотрение указанных требований потерпевшего и осуществление страховых выплат.

После чего страховщик обязан рассмотреть указанное заявление в течение 15 дней со дня получения. В течение указанного срока страховщик обязан произвести страховую выплату потерпевшему или направить ему мотивированный отказ.

Страховщик вправе по заявлению потерпевшего произвести часть страховой выплаты (если размер подлежащего возмещению вреда еще полностью не определен), а также по соглашению с потерпевшим в счет страховой выплаты организовать и оплатить ремонт поврежденного имущества.

Размер страховой выплаты, причитающейся потерпевшему в счет возмещения вреда, причиненного его жизни или здоровью, рассчитывается страховщиком в соответствии с правилами гл. 59 ГК РФ (Обязательства вследствие причинения вреда).

В случаях, если страховая выплата по обязательному страхованию не может быть осуществлена, то закон предусматривает такой вид выплат, как компенсационные в счет возмещения вреда, причиненного жизни или здоровью потерпевшего. Данные выплаты применяются, если страховая выплата по обязательному страхованию не может быть осуществлена вследствие:

- применения к страховщику процедуры банкротства, предусмотренной федеральным законом;

- отзыва у страховщика лицензии на осуществление страховой деятельности;

- неизвестности лица, ответственного за причиненный потерпевшему вред;

- отсутствия договора обязательного страхования, по которому застрахована гражданская ответственность причинившего вред лица, из-за неисполнения им установленной настоящим ФЗ обязанности по страхованию.

Право на получение таких выплат имеют граждане РФ, а также иностранные граждане и лица без гражданства, постоянно проживающие в РФ.

Условиями страхования имущества и (или) гражданской ответственности в пределах страховой суммы может предусматриваться замена страховой выплаты предоставлением имущества, аналогичного утраченному имуществу.

Страховая премия (страховые взносы)

Страховая премия (страховые взносы) как экономическая категория страхования представляет собой сумму денежных средств, уплачиваемую страхователем страховщику за принятое обязательство возместить ущерб при наступлении страхового случая. Она исчисляется из размера страховой суммы и установленных страховых тарифов и уплачивается сразу за весь срок страхования либо периодически.

Сущность страховой премии (страхового взноса) заключается в том, что из денежных средств, поступающих страховщику в качестве платы за страховые услуги, кроме расходов на ведение страхового дела, формируются страховые резервы (страховые фонды), за счет которых страховщик покрывает ущерб при наступлении страхового случая, возникающий у страхователя.

Страховщик при определении размера страховой премии, подлежащей уплате по договору страхования, вправе применять разработанные им страховые тарифы, определяющие премию, взимаемую с единицы страховой суммы, с учетом объекта страхования и характера страхового риска (ч. 2 ст. 954 ГК РФ).

В предусмотренных законом случаях страховые тарифы устанавливаются или регулируются органами государственного страхового надзора.

Можно выделить такие характерные черты страховой премии, как:

- плата за страховую услугу, которая выражена в определенном денежном эквиваленте;

- оплата страховой премии производится в строго установленном порядке, определенном договором страхования или законом;

- страховая премия подлежит оплате только денежными средствами, а не иными денежными эквивалентами (товарами, услугами или ценными бумагами).

Некоторые законодательные акты устанавливают определенные требования к размеру страховой премии. Например, ч. 2 ст. 9 ФЗ «Об обязательном государственном страховании жизни и здоровья военнослужащих, граждан, призванных на военные сборы, лиц рядового и начальствующего состава органов внутренних дел РФ, Государственной противопожарной службы, органов по контролю за оборотом наркотических средств и психотропных веществ, сотрудников учреждений и органов уголовно-исполнительной системы и сотрудников федеральных органов налоговой полиции» предусматривает, что размер страховой премии по обязательному государственному страхованию не может превышать 3 % фонда денежного довольствия военнослужащих и приравненных к ним в обязательном государственном страховании лиц соответствующего Федерального органа исполнительной власти.

Согласно п. 11 Раздела III Постановления Правительства РФ от 7 мая 2003 г. № 263 «Об утверждении Правил обязательного страхования гражданской ответственности владельцев транспортных средств» расчет страховой премии по договору обязательного страхования осуществляется страховщиком на основании сведений, сообщенных страхователем в письменном заявлении о заключении договора обязательного страхования.

При изменении условий договора обязательного страхования в течение срока его действия, а также в иных предусмотренных указанными Правилами случаях страховая премия может быть скорректирована после начала действия договора обязательного страхования в сторону ее уменьшения или увеличения в зависимости от изменившихся сведений, сообщенных страхователем страховщику.

Причем страхователь вправе потребовать от страховщика письменный расчет страховой премии, подлежащей уплате. Страховщик обязан представить такой расчет в течение 3 рабочих дней со дня получения соответствующего письменного заявления от страхователя.

Страховая премия по договору обязательного страхования должна быть уплачена страхователем страховщику наличными деньгами или по безналичному расчету при заключении договора обязательного страхования. Датой уплаты страховой премии считается или день уплаты страховой премии наличными деньгами страховщику, или день перечисления страховой премии на расчетный счет страховщика.

В случае досрочного прекращения действия договора обязательного страхования на основании ликвидации юридического лица – страхователя либо выявления ложных или неполных сведений, представленных страхователем при заключении договора обязательного страхования, имеющих существенное значение для определения степени страхового риска страховая премия по договору обязательного страхования страхователю не возвращается.

В остальных случаях страховщик возвращает страхователю часть страховой премии за неистекший срок действия договора обязательного страхования, исчисление срока действия которого (периода использования транспортного средства) начинается со дня, следующего за датой досрочного прекращения действия договора обязательного страхования.

Если действие договора прекращается по таким основаниям, как смерть гражданина – страхователя или собственника; ликвидация юридического лица – страхователя; ликвидация страховщика; гибель (утрата) транспортного средства, указанного в страховом полисе обязательного страхования; и по иным основаниям, предусмотренным законодательством, то датой досрочного прекращения действия договора обязательного страхования считается дата события, которое явилось основанием для его досрочного прекращения и возникновение которого подтверждено документами соответствующих государственных и иных органов.

Если договор прекращает свое действие по инициативе страхователя в случаях отзыва лицензии страховщика, замены собственником транспортного средства или в иных случаях, предусмотренных законодательством, датой досрочного прекращения действия договора обязательного страхования считается дата получения страховщиком письменного заявления страхователя о досрочном прекращении действия договора обязательного страхования.

Страховщик также вправе досрочно прекратить действие договора обязательного страхования в случае выявления ложных или неполных сведений, представленных страхователем при заключении договора обязательного страхования, имеющих существенное значение для определения степени страхового риска, и иных случаях, предусмотренных законодательством РФ.

В данной ситуации датой досрочного прекращения действия договора обязательного страхования будет считаться дата получения страхователем письменного уведомления страховщика.

Часть страховой премии должна быть возвращена страхователю (его законным представителям, наследникам) в течение 14 календарных дней с даты, следующей за датой получения страховщиком сведений о:

- смерти гражданина – страхователя или собственника;

- ликвидации юридического лица – страховщика;

- гибели (утрате) транспортного средства, указанного в страховом полисе обязательного страхования;

- досрочном прекращении договора по инициативе страхователя по предусмотренным основаниям и в иных случаях, предусмотренных законом.

Также часть страховой премии должна быть возвращена страхователю в течение 14 календарных дней с даты, следующей за датой получения страхователем письменного уведомления страховщика о досрочном прекращении действия договора обязательного страхования по основанию, предусмотренному законодательством РФ.

В соответствии со ст. 22 ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний» страховые взносы уплачиваются страхователем по страховому тарифу с учетом скидки или надбавки, устанавливаемых страховщиком, размер которых не может превышать 40 % страхового тарифа, установленного для соответствующего класса профессионального риска.

Правила отнесения видов экономической деятельности к классу профессионального риска, правила установления страхователям скидок и надбавок к страховым тарифам, правила начисления, учета и расходования средств на осуществление обязательного социального страхования от несчастных случаев на производстве и профессиональных заболеваний утверждаются в порядке, определяемом Правительством РФ.

Суммы страховых взносов должны быть перечислены страхователем, заключившим трудовой договор с работником, ежемесячно в срок, установленный для получения (перечисления) в банках (иных кредитных организациях) средств на выплату заработной платы за истекший месяц, а страхователем, обязанным уплачивать страховые взносы на основании гражданско-правовых договоров, – в срок, установленный страховщиком.

Если страхователь осуществил указанную обязанность в более поздние по сравнению с установленными сроки, то он обязан уплатить пени в порядке и размерах, установленных законом. Пени начисляются за каждый календарный день просрочки уплаты страховых взносов.

Указом Президента РФ «О государственном обязательном страховании пассажиров» установлено, что сумма страхового взноса включается в стоимость проездного документа (путевки) и взимается с пассажира (туриста, экскурсанта) при продаже проездного документа (путевки). Пассажиры (туристы, экскурсанты), пользующиеся правом бесплатного проезда в РФ, подлежат обязательному личному страхованию без уплаты ими страхового взноса.